Прогнозирование и отвага: предотвращаем кассовый разрыв

Компания прибыльна, а счета оплатить нечем? Вот он, кассовый разрыв во всей красе. Если не отследить этот момент и не научиться планировать потоки денежных средств, однажды кассовый разрыв может стать причиной банкротства.

Давайте вместе разбираться, почему так получается, и что делать, чтобы не получалось.

"Никогда не оценивайте финансовую устойчивость своей компании по объему получаемой прибыли"

Кассовый разрыв — это невозможность компании выполнить денежные обязательства вовремя. То есть финансовых поступлений на счета еще нет, а платить поставщикам или сотрудникам, например, надо уже сейчас. Даже если компания рентабельна, она в один момент может обанкротиться по причине недостаточной ликвидности (нехватки свободных денежных средств*).

*свободные денежные средства или чистый денежный поток — разница между поступлениями и выплатами денежных средств.

Поэтому никогда не оценивайте финансовую устойчивость компании по объему получаемой прибыли. Синхронизируйте поступления и выплаты денежных средств так, чтобы сохранять оптимальный объем денежной наличности. И конечно же, лучше предвидеть кассовый разрыв, чем бороться с его последствиями. Сделать это можно благодаря простой формуле.

Формула чистого денежного потока

ЧДП = Сн + ДПв – ДПи

Где ЧДП — это чистый денежный поток на конец периода, Сн — сальдо начальное (остаток денег на начало этого периода), ДПв — входящий денежный поток (все поступления), а ДПи — исходящий денежный поток (все выплаты).

По этой формуле можно рассчитать денежный поток на месяцы вперед, ориентируясь на показатели плана продаж, закупок и другие движения денег, заложенные в бюджет. Отрицательный остаток в формуле проинформирует вас о кассовом разрыве.

Но уже сейчас вас могут предостеречь факторы, изложенные ниже.

Из-за чего возникает кассовый разрыв и как с ним бороться

Главная причина кассовых разрывов это ты это неналаженный процесс управления денежными потоками. От эффективного планирования поступлений и выплат зависит финансовая стабильность компании. Если руководство пускает управление финансами на самотек, может случиться так, что корабль с целями и амбициями просто разобьется о скалы риска неплатежеспособности. Особенно важным этот аспект является для компаний, которые недавно вышли на рынок.

Поэтому научитесь систематически отслеживать показатели в отчете о движении денежных средств. В нем указываются основные статьи расхода и дохода компании, а также сальдо на конец отчетного периода (чистый денежный поток). Этот отчет поможет не только спрогнозировать расходы, а и вовремя реагировать на чрезмерные траты.

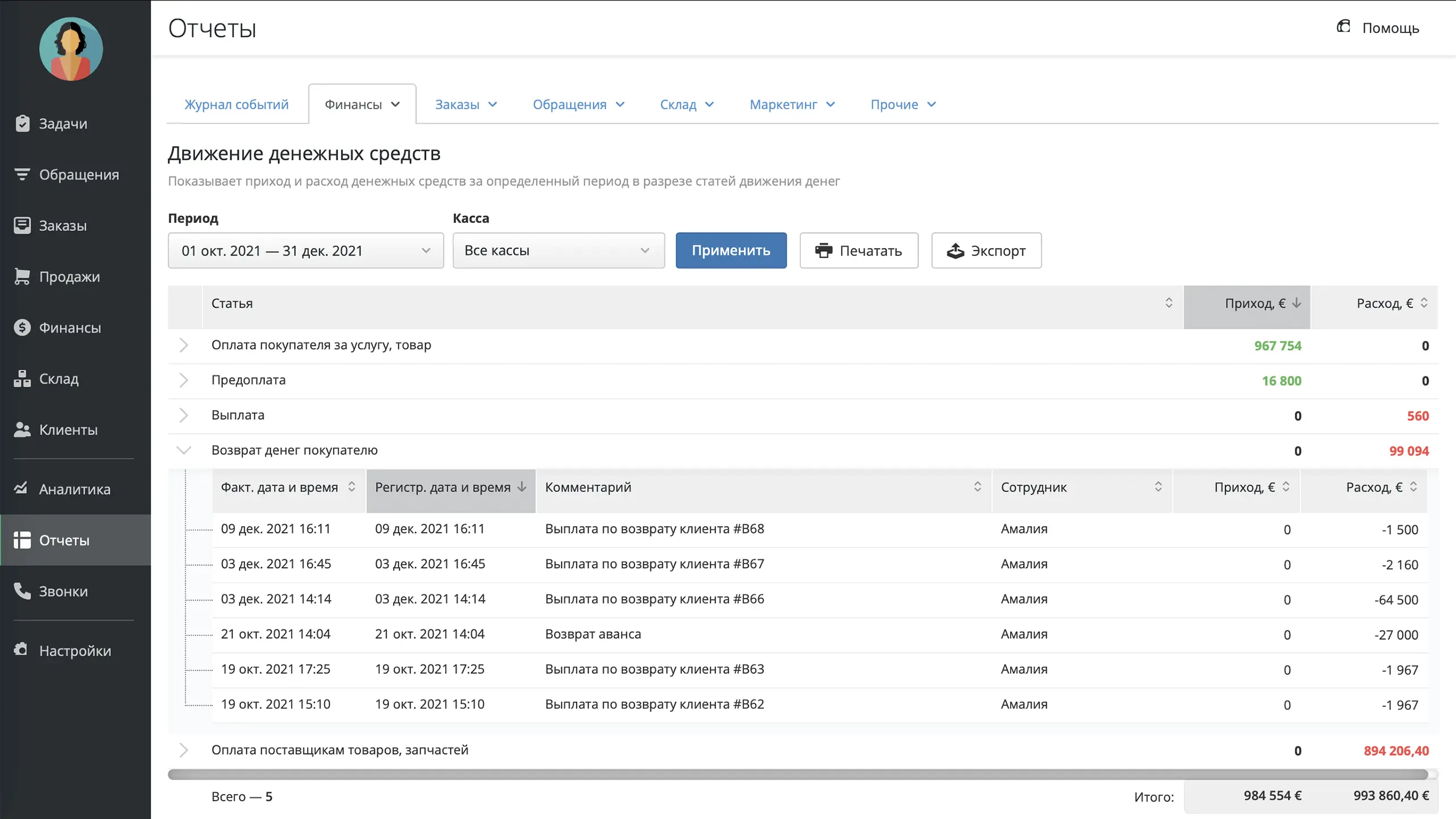

С помощью RemOnline, например, вы можете контролировать потоки денежных средств. Отчет ДДС в программе формируется автоматически и отображает текущие расходы и доходы по статьям. Благодаря этому вы сможете определить и сократить ненужные траты, предвидеть "слепые пятна" в поступлениях, а значит — предотвратить кассовый разрыв.

Отсутствие плана денежных поступлений и выплат. Этот пункт вытекает из предыдущего. А это значит, что как только вы научитесь регулярно составлять и анализировать отчет ДДС, на его основе можно будет построить эффективный план доходов и расходов с разбивкой по месяцам.

Такой план помогает предвидеть кассовые разрывы, а значит — их избежать. Например, он покажет, что в каком-то месяце запланированные расходы превысят поступления. И тогда вы сможете заранее подготовиться к такой ситуации.

Контролируйте не только расход но и поступления средств. Для эффективного управления денежными потоками первоочередной задачей является получение средств в полном объеме а затем эффективное их использование.

Одним из наиболее рисковых моментов безусловно является отсрочка платежа вашим клиентам. Хоть возможность совершить платеж частями или спустя определенное время и привлекает клиентов, высокая дебиторская задолженность чревата дырами в бюджете и нарушает стабильность всей финансовой системы вашего бизнеса.

Работа с дебиторской задолженностью — одно из важнейших направлений финансового менеджмента. Не допускайте превышение отсрочки платежа покупателям над отсрочкой платежей поставщикам за отгруженную продукцию. Тщательно оценивайте риск и давайте в долг лишь проверенным покупателям. Разработайте и внедрите регламент по работе с задолженностью и подберите инструмент для контроля своевременности оплат.

Отсутствие приоритизации платежей. Часто оплаты по счетам производятся хаотично. Это не очень хорошее решение особенно для финансово неустойчивых компаний. Разделите платежи на группы с учетом таких факторов, как сумма, полученная после вложения средств, и размер штрафов/пени в случае невыплаты. Получится три группы :

- Обязательные платежи с установленным крайним сроком выплаты. Обычно это налоги, кредитные задолженности, аренда, зарплаты сотрудникам или другие оплаты с высоким приоритетом (читать НЕ гибкими условиями погашения задолженностей).

- С открытой датой оплаты и гибкими условиями (если вы можете задержать оплату на пару дней). Например, это могут быть выплаты лояльным партнерам.

- Второстепенные, необязательные оплаты. Лишь в случае погашения первых двух можно со спокойной душой оплачивать офисные расходы, например, или другие менее важные счета.

Неэффективное управление запасами. Рост неликвидных запасов или низкая оборачиваемость товаров негативно сказывается на бюджете: закупку вы сделали сегодня, а "отбиваете" вложенные средства месяцами. Планирование закупок, план продаж и ценообразование с учетом накладных расходов — отнеситесь к каждому элементу управления запасами с должным вниманием.

Отсутствие финансового резерва. Финансовая "подушка безопасности" спасла предусмотрительных предпринимателей в кризисные времена. Но на самом деле, финансовый резерв для покрытия незапланированных расходов должен быть у каждой компании, как залог спокойного сна ее руководителя. Лучше сократить необязательные расходы и отложить средства "про запас", чем в агонии метаться в поисках займа в момент, когда денежной наличности просто нет.

Игнорирование колебаний курса и сроков зарубежных банковских переводовтоже может стать причиной кассового разрыва. Компаниям, работающим с иностранными партнерами, в план денежных поступлений нужно закладывать курсовые разницы, комиссии за конвертацию и сроки международных транзакций.

Существует несколько источников финансирования кассовых разрывов:

- Отсрочка исполнения или реструктуризация обязательств. Попробуйте договориться с кредитором о переносе даты оплаты или частичном погашении обязательств. При необходимости предложите график погашения задолженности исходя из имеющихся возможностей и прогнозируемого денежного потока.

- Финансирование за счет отсрочки других обязательств. Если кредитор неумолим, попробуйте договориться с более лояльными контрагентами и направьте высвободившиеся средства на погашение текущих обязательств.

- Финансовая помощь. В мире бизнеса существует не только конкуренция, но и взаимопомощь. Попробуйте договориться о получении кратковременной финансовой помощи (как на платной так и на безоплатной основе) среди ваших друзей, предпринимателей или лояльных контрагентов.

- Краткосрочный займ или овердрафт в банковских учреждениях. Самым простым (и самым затратным) способом является использование краткосрочного кредита или возобновляемой кредитной линии. Обратитесь с такой просьбой в ваш обслуживающий банк и выберите наиболее оптимальный вариант кредитования.

Подводя итоги, скажем лишь, что прогнозирование в финансовых вопросах поможет избежать многих проблем помимо кассового разрыва. А еще поможет наш блог — мы освещаем самые актуальные вопросы для предпринимателей. Поэтому подписывайтесь на рассылку блога.